クリニックM&Aの基礎

医療機関M&Aの基礎①「売り手の問い合わせ面談について」

Ⅰ.はじめに

後継者不在などにより、医療機関を継承したいと思ったとき、最初は、M&A仲介会社に問い合わせをするところから始まります。

本記事では、ホームページ等を見てM&A仲介会社を選ぶ際の留意点やポイントについて解説します。「問い合わせした最初の面談はどのようなことをするのか知りたい」「費用はどこからかかるのか知りたい」と思っている方や、今すぐには継承を考えていないが流れを把握しておきたいという方のご参考にいただければ幸いです。

Ⅱ. M&A仲介会社の選び方

まずは、これから継承をしたいと考えた時に、どういった点に注意してM&A仲介会社に問い合わせをすれば良いかについて解説します。

1. 医療機関のM&A仲介を行っている業種

ここでは、M&A仲介を行っている会社を「大手M&A会社」「医療機関専門M&A会社」「その他専門職種」に分けて解説をします。

(1)大手M&A会社

ここでの大手M&A仲介会社とは、上場をしているようなM&A仲介会社や銀行などの金融機関を指します。これらは仲介コンサルタントの数が多く、ネットワークも幅広く持っています。よって、相手(売り手も買い手も)が見つかり易い傾向にあります。

しかし、一般的には、手数料が高めに設定されていることが多く、最低報酬でも2000万円~という企業が多いです。その為、経営状況が厳しいケースや規模小さく、譲渡対価がそこまで大きくならないケースでは難しいこともあります。

(2)医療機関専門M&A会社

医療機関専門M&A会社は、会社の規模や社員数は大手M&A会社よりも小さい(少ない)ですが、医療業界に特化している為、医療業界でのネットワークは大手にも劣らない会社が多いです。

また、仲介手数料も大手よりも安く設定しているケースが多いことから、小型の病院やクリニックなどの比較的小規模な案件の継承支援にも積極的に取り組んでいることが多いです。

(3)その他専門職種(税理士事務所、法律事務所など)

事務所にもよりますが、顧問税理士に相談をすると、継承の支援をしてくれるケースもあります。その場合、報酬としては、医療専門M&A仲介会社と同等くらいか、それよりも安価なことが多いです。ただしM&A専門では無いので、継承者を見つけるネットワークが少ない傾向にあります。

また、注意したい点としては、事業承継引継ぎ補助金※などのM&Aに関する補助金は、申請をして登録をされているM&A仲介会社の仲介手数料が対象になっており、日頃あまりM&A仲介業務を行っていない企業や事務所ですと、登録をしていないことがあるので、注意が必要です。

※事業承継引継ぎ補助金 https://jsh.go.jp/

2. 仲介会社に支払う報酬の種類について

次に、M&A仲介会社に支払う報酬についてです。ここでは、「着手金」「中間金」「成功報酬」の3点について解説します。

(1) 着手金

着手金は、依頼することが決まり、仲介契約書の締結時、概要書作成時(売り手の情報をpowerpointにまとめたとき)、最初の買い手候補紹介時に発生することが多いです。

また、この着手金を設定しているのは、大手のM&A会社に多く、医療機関専門M&A会社では着手金無料としているところが多いです。

また大手M&A会社でも1回目のお問い合わせ面談から報酬が発生する会社は、弊社が把握している限りは無いです。

(2)中間金

中間金は、基本合意という中間契約時に設定している企業が多いです。中間金は、比較的多くのM&A会社が設定している手数料です。

金額の設定は会社によって様々ですが、着手金や中間金の金額は成功報酬の1割に満たない企業が多いです。広告などでは「成功報酬型の支援」と記載があっても中間金は発生するケースもあるので注意が必要です。

(3)成功報酬

成功報酬は、最終譲渡契約締結時に発生します。

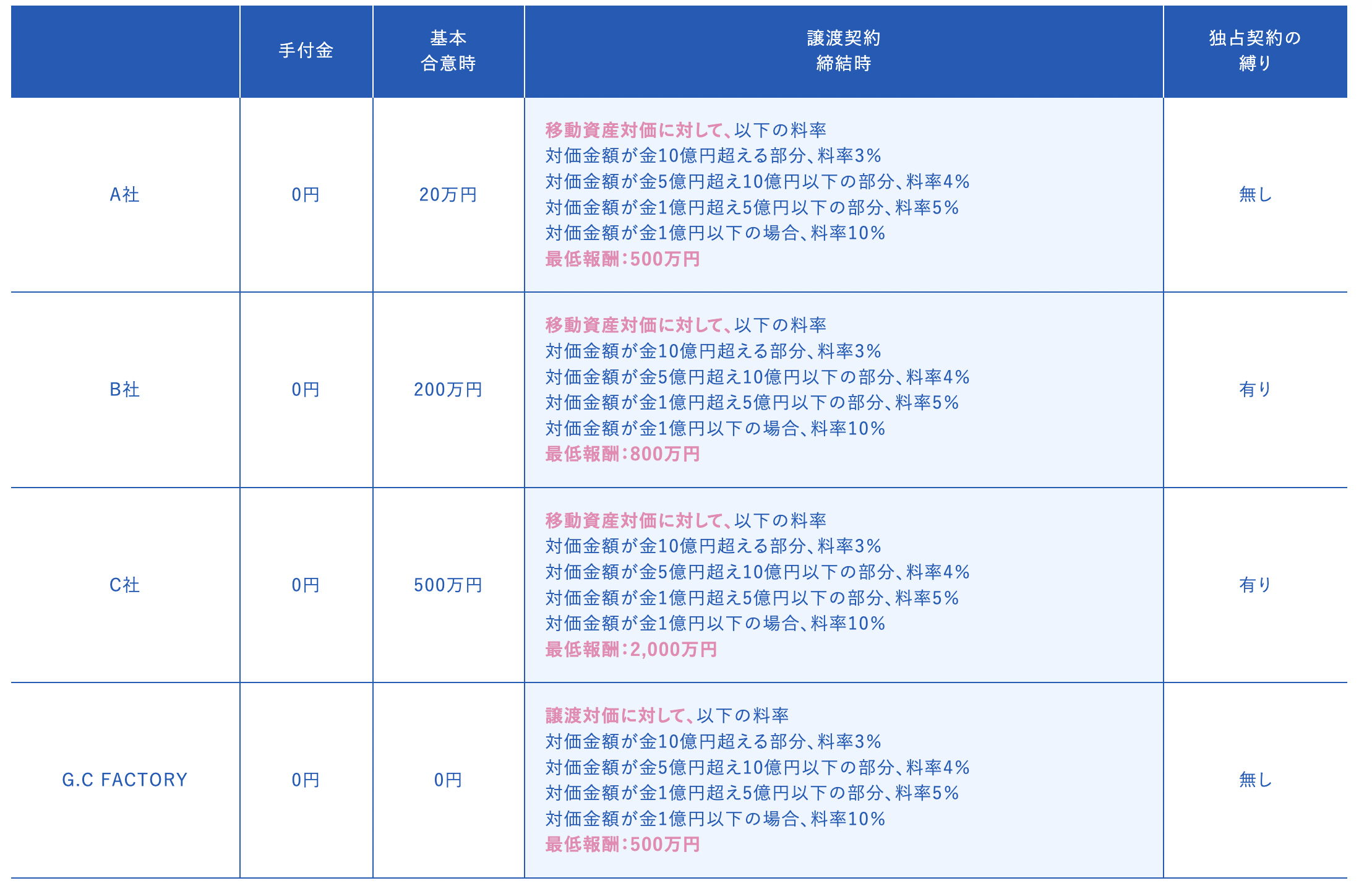

一般的に、成功報酬の算出には「レーマン方式」という計算方式が使われます。レーマン方式は、取引金額や移動資産に対して一定の割合を乗じて算出されます。(下の表を参照ください)また、最低報酬額が各社決まっています。

弊社の場合は、最低報酬は500万円です。例えば譲渡対価が6000万円の案件は、手数料600万円となり、譲渡対価が4000万円の案件は500万円となります。

参考:各社の報酬例

このように各社報酬の定めが異なるため、仲介会社を選ぶ際には、「成功報酬の手数料はいくらなのか」「着手金や中間金はかかるのか」について確認し、比較検討することをお勧めします。

次に、成功報酬のレーマン方式の留意点として、算定根拠が「移動した資産の金額」なのか「譲渡対価」なのかも各社によって異なるので注意が必要です。多くの案件において「移動資産」に料率を掛ける設定にしている企業の方が、手数料が高くなります。

この点も含め、手数料の算出は複雑な為、成功報酬についてコンサルタントに「成約したらいくら払うのか」と具体的な金額で確認しておくと良いでしょう。

3. 専任条項の有無

M&A仲介会社で、他の仲介会社と契約をしてはいけないことを定めた条項が入っている場合があります。そうすると、1~2年間、他の仲介会社とは契約は出来なくなります。この専任条項がない場合は何社と契約して相手探ししても問題ありません。

つまり、着手金がかからずに、専任条項がない仲介会社とであれば、同時に相手探しをしてもらっても問題無いと言えます。

4. 医療機関M&A支援経験の有無

次に、医療機関の支援経験があるかは非常に重要な確認点となります。特に以下の点では注意が必要です。

(1)スキーム構築

株式会社と医療法人では法人の経営権を移行させるためのスキームが異なります。医療法人のスキームを理解しているコンサルタントが支援をする必要があります。

(2)行政手続き

医療機関や医療法人特有の行政手続きを理解していないと、M&Aにおけるスケジュール作成が困難になります。都道府県、保健所、厚生局、支払い基金などの手続きの流れを理解していることが必要です。

(3)譲渡対価の算出

譲渡対価を決める際に、株式会社や他の業種の算定式や相場で計算してしまう実態と離れた価格設定になってしまい、継承してくれる買い手が決まらなかったり、安くなり過ぎてしまい損をしてしまうという事態が起きます。

Ⅲ. 問い合わせの流れ

ここからは、問い合わせをして初回面談完了までの流れについて解説をします。

1. 問い合わせをしてアポイントを取る

まずはアポイントを取るところです。ここで名乗ることにご心配をされるかもしれませんが、それなりに実績を有しているM&A仲介会社であれば、その情報の重大は理解していますし、最初の面談で機密保持契約を締結する流れですので、クリニック名をお伝えしてクリニック現地でのアポイントを取ることが多いです。

この際、面談の日程や時間は休診日や診察終了後など、スタッフ様に見られないタイミングで設定しましょう。

2. 機密保持契約を締結する

アポイントの初めに、機密情報をお互いに守ることを約束するために機密保持契約を結びます。ここまでの記載の通り、この機密保持契約を締結しても費用は一切かからないことがほとんどです。

3. 仲介契約書を締結

機密保持契約を締結後、コンサルタントからM&Aの流れの説明や、手数料の話を聞いて、納得した上で仲介契約書を締結します。仲介契約書も完全成功報酬の会社であれば締結をしただけでは費用が発生することはありません。

4. 売り手の希望のヒアリング

譲渡時期、譲渡価格、スタッフの今後について、譲渡資産から除きたいもの(個人パソコンや贈り物など)、自身の継続勤務などについて希望をお伝えします。その他にもコンサルタントから概要書を作成する為に様々な質問を受けたり、設備の写真を撮ったりします。

5. 依頼資料の引き渡し

決算書、役員名簿、平面図、社員総会議事録、リース契約書、賃貸契約書などの資料の引き渡しをします。これは初回面談で説明を受けた後日に郵送やPDF送付する場合もあれば、事前に依頼を受けており、面談時にお渡しする場合もあります。

以上です。

ここまで終えると、後日コンサルタントからノンネームシートと概要書が送られてきて、お相手探しが始まります。

Ⅳ. 終わりに

本記事では、売り手の問い合わせの流れについて説明しました。

その後の流れに関して次回以降のコラムで解説をさせていただきます。本記事で記載をしました通り、仲介会社の選定においては、報酬(着手、中間、成功)や専任条項の有無、医療機関支援の経験の確認が重要になります。

弊社は、創業から一貫して医療機関専門にM&A仲介をしてきました。また、着手金や基本合意時の中間金をいただかず、完全成功報酬の形態をとっています。これから譲渡をお考えの方や、どのM&A仲介会社に相談したらいいのか迷われている方は、是非お気軽にご依頼ください。

著者:株式会社G.C FACTORY 広報部

日々、医療機関経営の経営に関するコラムを執筆したり、院長先生へのインタビューを実施。

大手医療法人の理事長秘書、看護師、医学生、大手メディアのライターなど、

様々な背景を持つメンバーで構成しています。

監修:金子 隆一(かねこ りゅういち)

(株)G.C FACTORY 代表取締役

経歴:

国内大手製薬会社MR、医療系コンサルティングファーム「(株)メディヴァ」、「(株)メディカルノート」コンサルティング事業部責任者を経て、2020年4月、(株)G.CFACTORY設立、現在に至る。医療系M&A、新規開業支援、運営支援において実績多数。

実績・経験:

・開業支援(約50件)、医療機関M&A(約40件)、医療法人の事務長として運営を3年間経験

・複数の金融機関、上場企業におけるM&A業務顧問に就任

・大規模在宅支援診療所の業務運営の設計及び実行責任者を兼任